Sind die Aktienmärkte von der Realität entkoppelt?

Aus dem Home Office heraus lässt sich das Börsengeschehen nicht nur für Weston Wellington besser einordnen sondern für uns alle.

Weston Wellington ist Dimensional Vice President und Experte für Marktforschung. Wie viele von uns arbeitet auch Weston zur Zeit aus dem Home Office heraus. Er hat sich auf einem ehemaligen Milchhof im ländlichen New Hampshire zurückgezogen, wo er von mehr schottischen Hochlandrindern als Menschen umgeben ist. Dank iPhone und seinem Microsoft Surface Pro steht er per E-Mail und Zoom weiterhin in Kontakt zum Büro. Seit sechs Monaten hat er nicht mehr auswärts gegessen; seine Restaurantkosten sind praktisch auf null gesunken, dafür gibt er deutlich mehr Geld für Lebensmittel aus. Etwa alle zehn Tage geht er mal raus und kauft ein und vieles bestellt er auch online. Nach dem Verkehr auf seiner unbefestigten Sackgasse zu urteilen, haben sich nicht nur seine Lebensgewohnheiten verändert. Wenn er behauptet, jedes dritte Fahrzeug, das den Berg hinauf oder hinunter fährt, sei ein FedEx- oder UPS-Lieferwagen, der höchstwahrscheinlich ein Amazon-Paket zustellt, übertreibt er wahrscheinlich nur leicht.

Für viele Menschen hat sich der Tagesablauf im Vergleich zum vergangenen Jahr dramatisch gewandelt, auch für Weston: Normalerweise ist er geschäftlich viel unterwegs, sitzt pro Jahr deutlich öfter als hundertmal im Flugzeug und übernachte in dutzenden Hotels. Aber seit dem 18. März tut er weder das eine noch das andere, woran sich in naher Zukunft wohl auch nichts ändern wird.

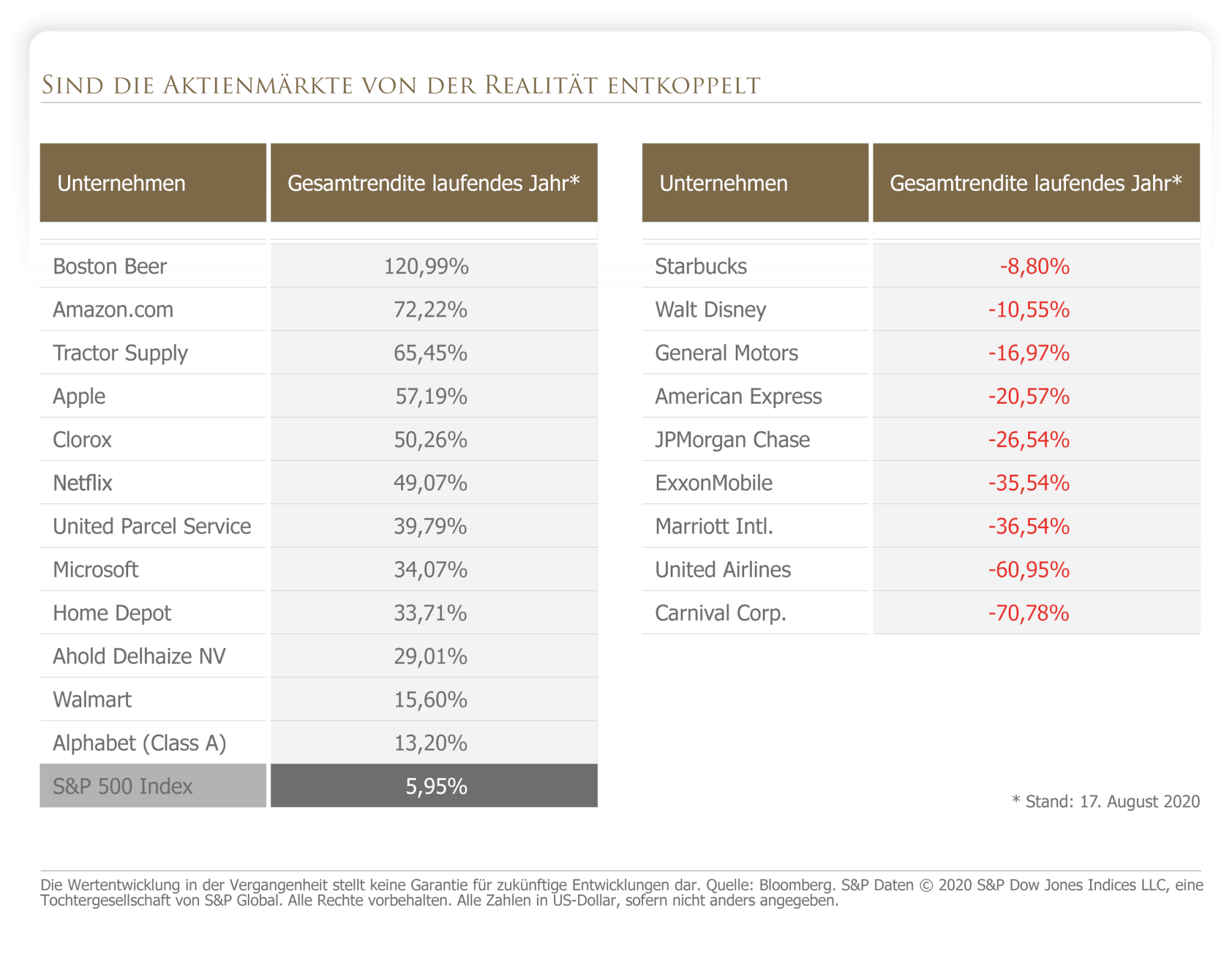

In Anbetracht dieser Entwicklung überrascht es nicht, dass sich einige Unternehmen über steigende Umsätze freuen, während andere, vor allem Reiseunternehmen, zu kämpfen haben. Am 19. Februar 2020 erreichte der S&P 500 Index einen neuen Rekordstand, um dann, den zunehmend düsteren Schlagzeilen folgend, in weniger als fünf Wochen um 33,79% einzubrechen. Allerdings haben sich die Kurse auch schnell wieder erholt: Nach einem Tiefststand am 23. März stieg der S&P 500 in nur 3 Handelstagen um 17,57%. Seit 1896 haben die US-Börsen 18 Bärenmärkte erlebt, von denen sie sich nur selten in diesem Tempo erholt haben. Bis zum 18. August hatte der S&P 500 sämtliche Verluste aufgeholt und einen neuen Rekordstand erreicht!

Viele sind von der Entwicklung irritiert, schließlich kann sich wohl kaum jemand, der jünger als 75 ist, an derart düstere Schlagzeilen erinnern. Millionen Menschen haben abrupt ihren Arbeitsplatz verloren, traditionsreiche Unternehmen wie Brooks Brothersund JC Penney sind in Konkurs gegangen oder konnten wie die Lufthansa nur mit staatlicher Hilfe am Leben gehalten werden.

Wie können Aktienkurse in Anbetracht derart ernüchternder Nachrichten mit neuen Höchstständen flirten? Der Finanzjournalist Matt Phillips stellte dazu am 10. Mai in seinem New York Times-Artikel „Repeat After Me: The Markets Are Not the Economy“ fest, „der Aktienmarkt entkoppele sich zunehmend von der wirtschaftlichen Realität.“ Aber stimmt das?

Der Aktienmarkt funktioniert wie ein Mechanismus, der die Einschätzungen von vielen Millionen Anlegern weltweit zusammenfasst und daraus Preise ableitet, zu denen diese Anleger Unternehmensanteile zu handeln bereit sind. Ein Aktienkurs entspricht dem Anspruch auf dauerhafte Gewinne und Dividenden, wobei in den Preisfindungsprozess nicht nur aktuelle, sondern auch weit entfernte Ereignisse einfließen. So gesehen waren die Aktienmärkte schon immer ein Stück weit von der Realität entfernt, schließlich sollen sie nicht die Tagestemperatur anzeigen, sondern Anlegererwartungen bis weit in die Zukunft hinein.

Außerdem entwickeln sich nicht alle Aktien gleich. Zu jedem Zeitpunkt florieren einige Unternehmen, während andere ins Trudeln geraten. Die verheerenden wirtschaftlichen Verwerfungen des Jahres 2020 haben einige Unternehmen in große Schwierigkeiten gebracht, für andere jedoch neue Möglichkeiten eröffnet. Zugegeben, diese Darstellung ist etwas vereinfacht, doch folgt man ihr, so scheinen die Aktienmärkte genau das zu tun, was wir von ihnen erwarten: Sie preisen neue Informationen ein.

Fazit

Niemand konnte die Turbulenzen vorhersehen, die die Finanzmärkte in diesem Jahr durchgeschüttelt haben. Anleger sollten sich jedoch eher auf das konzentrieren, was sich nicht verändert hat.

-

Die Märkte blicken immer nur nach vorne; ein Tunnelblick auf tagesaktuelle Wirtschaftsdaten gleicht daher einem Blick in den Rückspiegel eines Autos, wenn wir uns eigentlich auf die Straße vor uns konzentrieren sollten.

-

Durch sorgfältige Diversifizierung können Anleger Marktrenditen besser abschöpfen – auch die Renditen von Unternehmen, die weitaus besser abschneiden als erwartet.

-

Nachrichten sind unberechenbar, auch deshalb empfiehlt sich eine Strategie, die sowohl vorhersehbaren als auch unvorhersehbaren Entwicklungen standhält, und daher Anlegern Disziplin erleichtert und vermutlich weniger Sorge bereitet.

Nikolaus Reeder

Weitere Beiträge des Autors