Was ein genauer Blick auf Dividenden verrät

Die Erzielung von laufenden Einkommen kann für Anleger wichtig sein. Diversifikation und Flexibilität müssen diesem Ziel jedoch nicht zum Opfer fallen. Aktienverkäufe bieten eine Alternative zu Einkommen aus Dividendenausschüttungen.

Anleger sehen Dividenden oft als einen Weg, um ein kontinuierliches Einkommen zu erzielen. Laufende Einkünfte lassen sich jedoch auch anders erzielen und Anleger sollten beachten, dass dividendenorientierten Portfolios in der Regel auch Nachteile mit sich bringen.

Viele Unternehmen schütten Dividenden in regelmäßigen Abständen an Aktionäre aus. Die Barmittel zur Finanzierung von Ausschüttungen müssen jedoch irgendwoher kommen. Nun hängt der Preis einer Aktie, von den erwarteten zukünftigen Zahlungsströmen ab. Wenn ein Unternehmen heute Barmittel in Form einer Dividende an seine Aktionäre auszahlt, kann der Preis der Aktie und die Marktkapitalisierung des Unternehmens zurückgehen. Die folgende Abbildung veranschaulicht diesen Punkt: Erhält ein Anleger also eine Dividende, so kann unter ansonsten unveränderten Bedingungen der Wert seiner Aktienbeteiligung sinken.

Alternativ zur Dividende kann der Anleger Einkommen auch schlicht durch den Verkauf von Aktien generieren. In der Abbildung stellen wir beide Methoden der Ertragsgenerierung anhand von zwei gleichwertigen hypothetischen Portfolios gegenüber: Portfolio A und B. Portfolio A erzielt Einkommen durch eine Dividendenausschüttung, in Portfolio B wird dasselbe Einkommen durch den Verkauf von Aktien generiert.

Portfolio A hält nach der Dividendenauszahlung die gleiche Anzahl an Aktien wie zuvor, allerdings gehen wir davon aus, dass diese Aktien an Wert verloren haben. In Portfolio B sinkt die Zahl der Aktien, dafür bleibt jedoch ihr Wert stabil. Beide Methoden führen zum gleichen Ergebnis: Anleger erhalten 100 Euro in bar und der Wert des Aktien-Portfolios beträgt in beiden Fällen 1.900 Euro, wobei wir mögliche Handelskosten oder Steuern nicht berücksichtigen. Dennoch kann eine Dividendenstrategie im Vergleich zu der Verkaufsstrategie Nachteile haben.

So lag der durchschnittliche Anteil der Unternehmen, die beispielsweise in den USA Dividenden ausschütten, in der Zeit von 1963 bis 2019 bei etwa 52%, was bedeutet, dass ein Investor, der sich nur auf diese Aktien konzentriert, die Hälfte der der möglichen Unternehmen bei seiner Anlageentscheidung außen vor lässt und somit ein schlechter diversifiziertes Portfolio hat.

Außerdem ist der Wert einer Dividende nicht garantiert, auch wenn er generell weniger stark schwankt als der Aktienkurs. So hatten nach der Finanzkrise, also erst vor zehn Jahren, mehr als die Hälfte der Unternehmen, die Dividenden zahlen, ihre Ausschüttungen entweder gekürzt oder ganz gestrichen. Andere Beispiele sind General Electric und Vodafone. GE, ein Unternehmen, das mehr als ein Jahrhundert lang kontinuierlich Dividenden ausgezahlt hat, hat seine Ausschüttung auf nur einen Cent pro Aktie gesenkt. Ebenso hat die britische Vodafone-Gruppe zum ersten Mal seit zwei Jahrzehnten ihre Jahresdividende gekürzt.

Schließlich geben Anleger durch die Anlage in Dividendentitel möglicherweise Flexibilität in Bezug auf den Zeitpunkt und die Höhe der Auszahlungen auf. Verkauft ein Anleger dagegen Aktien, kann er die Höhe und den Zeitpunkt selbst bestimmen.

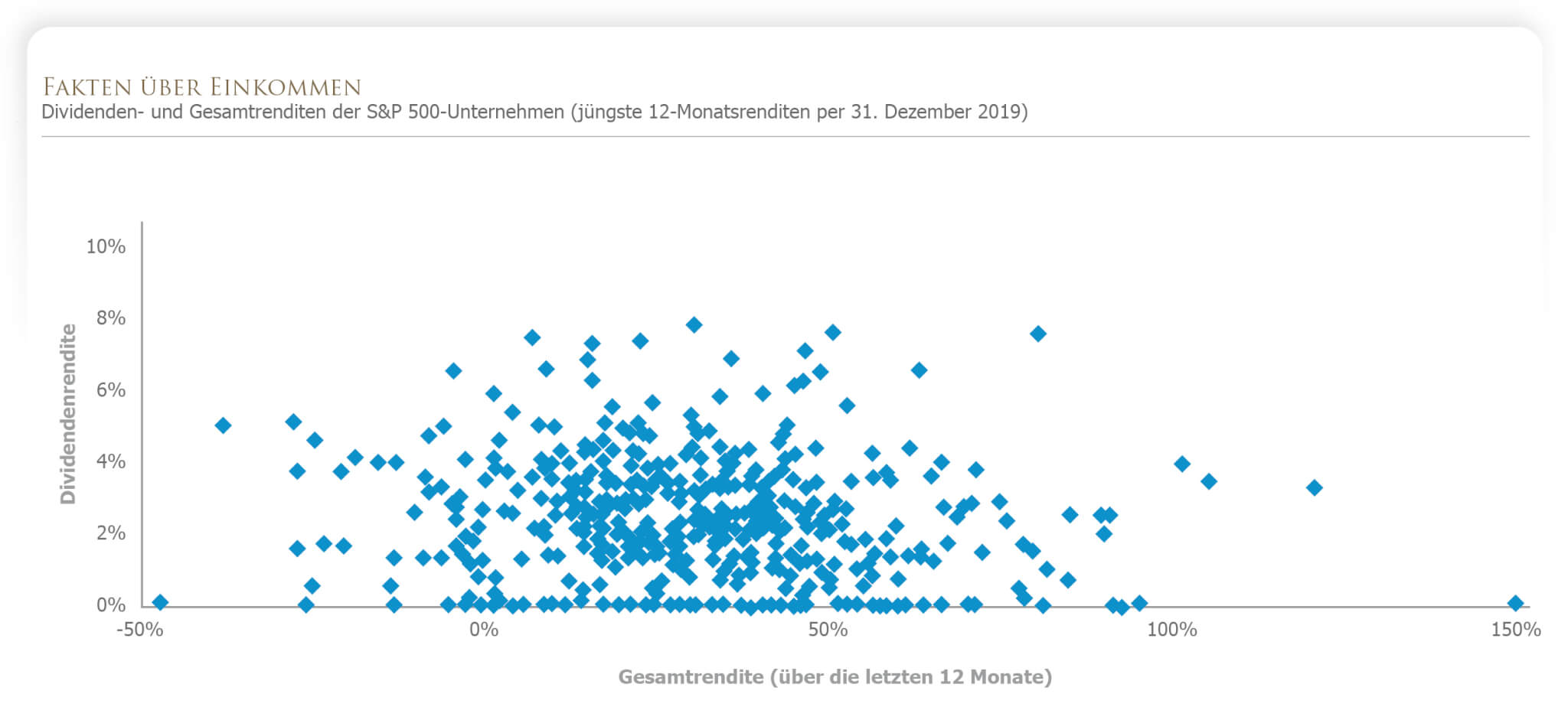

Gesamtrendite

Bei der Auswahl einer Anlage sollten Anleger primär auf die Gesamtrendite achten, die sich aus Dividendeneinnahmen sowie Kapitalgewinnen zusammensetzt. Eine hohe Dividendenrendite bedeutet nicht automatisch eine hohe Gesamtrendite. In der zweiten Abbildung sind die jüngsten 12-Monats-Renditen der S&P 500-Indexkomponenten per 31. Dezember 2019 dargestellt. Jeder Punkt steht für ein Unternehmen. Unternehmen mit höherer Dividendenrendite sind durch die Punkte weiter oben auf der vertikalen Achse dargestellt. Wie man sehen kann, waren dividendenzahlende Unternehmen nicht in jedem Fall die Unternehmen mit der höchsten Gesamtrendite.

Manche Anleger mögen besonderen Wert auf laufende Einnahmen legen. Jedoch sollten wichtige Anlageaspekte wie Diversifikation und Flexibilität diesem Ziel nicht zum Opfer fallen. Hingegen können bei Aktienverkäufen, anders als bei Ausschüttungen, Handelskosten und Steuern anfallen. Diese Nachteile können mitunter durch die Vorteile einer Anlage in Unternehmen, die aktuell keine Dividenden ausschütten, ausgeglichen werden.

Fazit

Eine dividendenorientierte Einkommensstrategie ist in der Regel nicht die beste Wahl. Wichtiger sind die Minimierung des Risikos durch eine möglichst breite Diversifikation. Denn Einnahmen lassen sich auch ohne Dividenden generieren.

Nikolaus Reeder

Weitere Beiträge des Autors