Der Preis der Handelns

Marktvolatilität kann eine nervenaufreibende Angelegenheit für Anleger sein. Auf kurzfristige Rückgänge emotional zu reagieren und langfristige Anlagestrategien zu ändern, kann jedoch mehr schaden als nützen.

Die folgende Abbildung zeigt die historische Verteilung globaler Marktrenditen seit 1970 und zeigt, dass es im Laufe der Zeit mehr Jahre mit positiven Marktrenditen gegeben hat, als Jahre mit negativen Marktrenditen. In der Vergangenheit haben Aktienmärkte jene Investoren belohnt, die Aktienrisiken getragen haben und die während der Perioden mit unterschiedlichen Performances engagiert blieben. Von 1970 bis Ende 2014 hat der MSCI World Index Anlegern immerhin eine Rendite von jährlich 7,6 Prozent beschert.

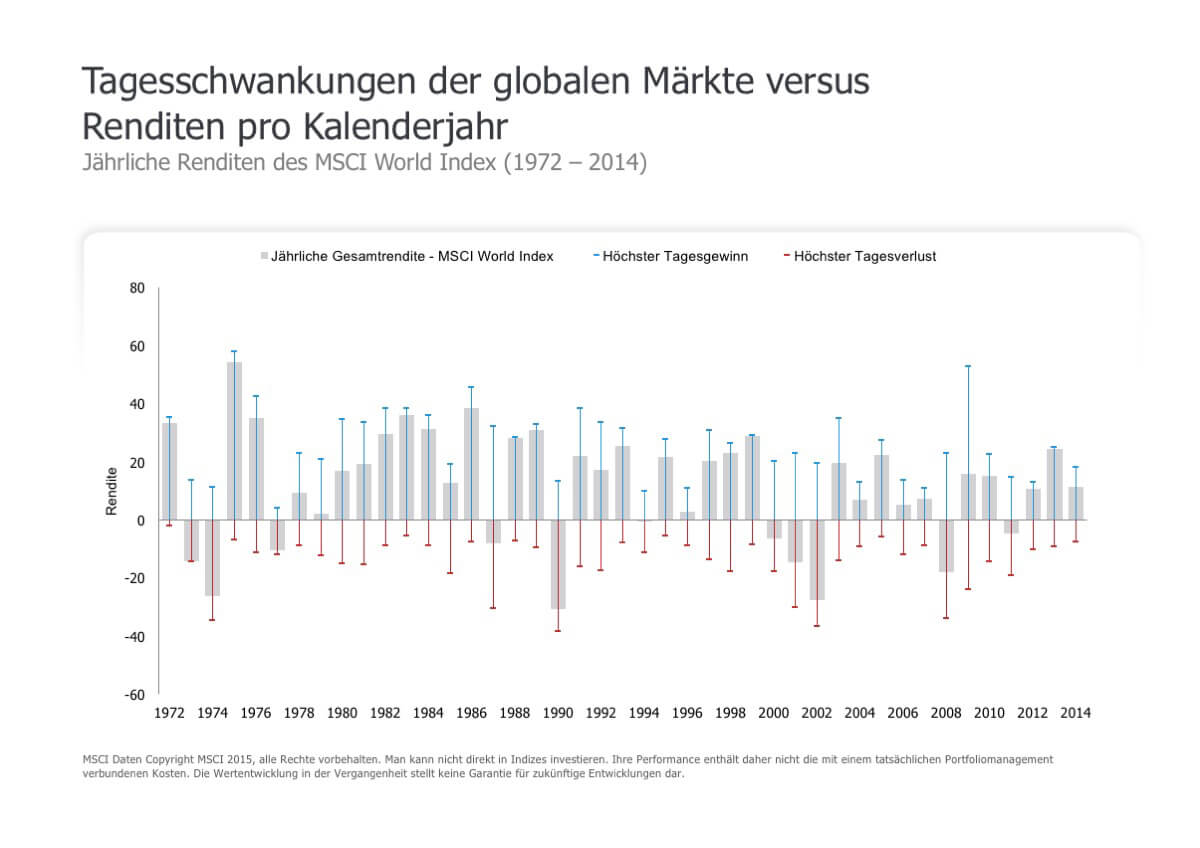

Aber die Performance der Aktienmärkte kann von Tag zu Tag und von Jahr zu Jahr sehr unterschiedlich sein. Sie sollten die Volatilität daher als vollkommen normal betrachten. Die nachstehende Grafik zeigt die Renditen des MSCI World Index seit 1972. Die grauen Balken zeigen jeweils die Renditen eines Kalenderjahres. Die blauen und roten Linien stellen die höchsten Tagesgewinne beziehungsweise -verluste in dem betreffenden Jahr dar.

Selbst in Kalenderjahren mit hohen Jahresrenditen können hohe Tagesverluste vorkommen. Allerdings sollten Sie nicht auf die täglich schwankende Performance reagieren. Der Fokus auf langfristige Renditen wird Ihnen dabei helfen, solche täglichen „Störgeräusche” auszublenden.

Selbst in Kalenderjahren mit hohen Jahresrenditen können hohe Tagesverluste vorkommen. Allerdings sollten Sie nicht auf die täglich schwankende Performance reagieren. Der Fokus auf langfristige Renditen wird Ihnen dabei helfen, solche täglichen „Störgeräusche” auszublenden.

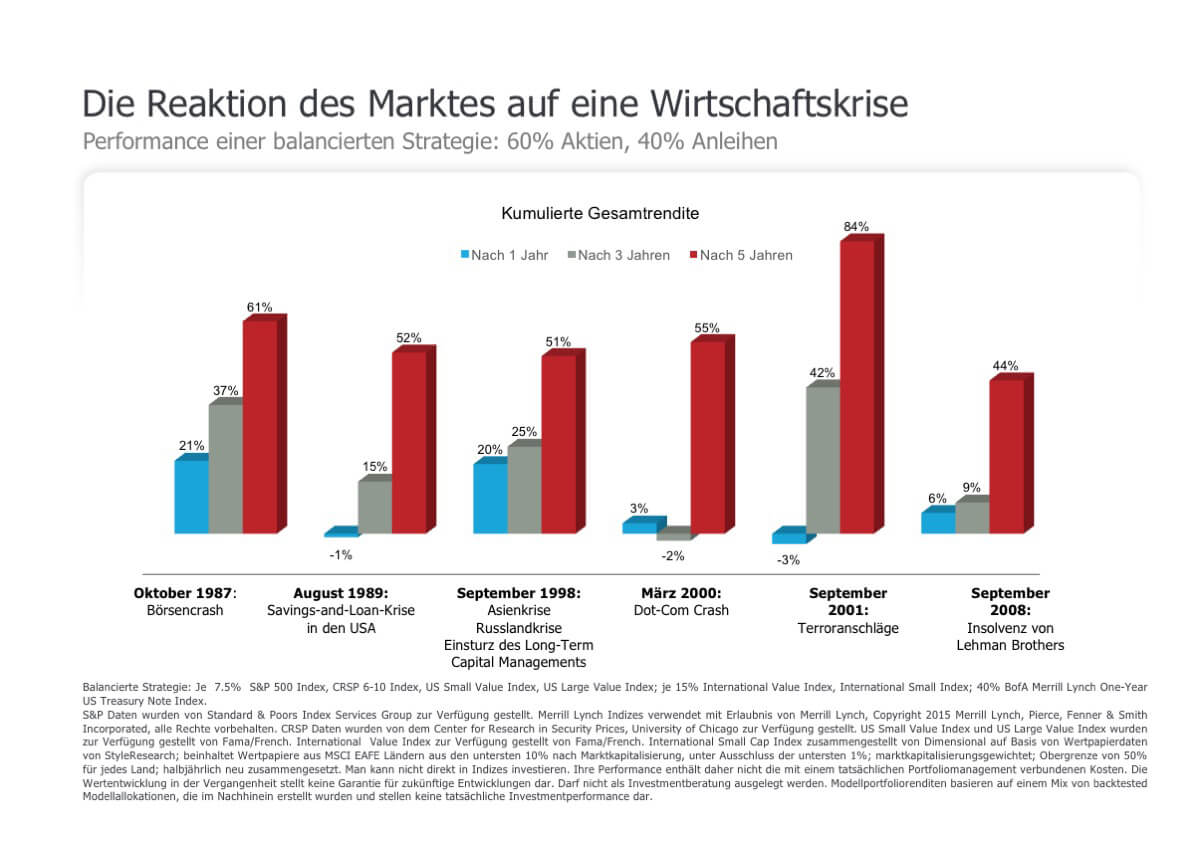

Dies sollte auch in Krisenphasen erfolgen. Die nachstehende Abbildung zeigt die Performance einer ausgewogenen Investmentstrategie mit einer Aktienquote von 60 Prozent über einen historischen Zeitraum mit mehreren unterschiedlichen Wirtschaftskrisen. Jede Wirtschaftskrise wird durch das Monat und Jahr angegeben, in dem die jeweilige Krise ihren Höchststand erreicht hatte. Die folgenden annualisierten 1-, 3- und 5-Jahresrenditen begannen mit dem 1. Tag des darauffolgenden Monats nach dem Höhepunkt jeder Wirtschaftskrise.

Obwohl globale Investmentstrategien im unmittelbaren Anschluss an Wirtschaftskrisen negative Renditen aufwiesen, haben sich die Finanzmärkte im Laufe der Zeit rasch wieder erholt, wie an den positiven kumulierten Drei- und Fünfjahres-Renditen zu sehen ist. Aber, derartige negative Ereignisse können Investoren oft dazu verleiten, ihr Kapital schlagartig aus den Finanzmärkten abzuziehen und damit „echte“ Verluste zu realisieren. Diversifikation in Kombination mit einer langfristigen Perspektive werden Sie jedoch dabei unterstützen, jeden Sturm an den Börsen diszipliniert und erfolgreich zu überstehen.

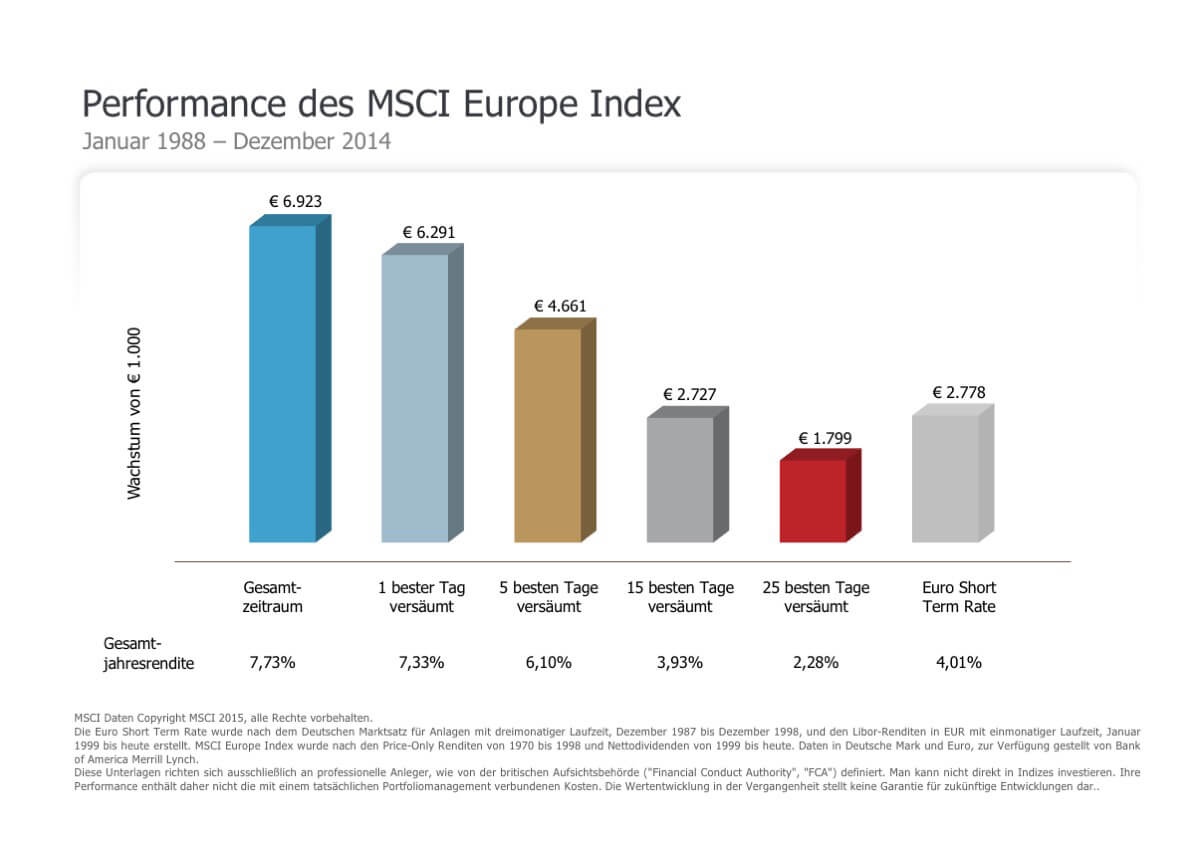

Die harte Realität effizienter Märkte hält aber Spekulanten nicht davon ab, die Zukunft voraussagen zu wollen und auch die Wirtschaftspresse suggeriert ständig, dass Anleger mit geschicktem Markttiming Erfolg haben können. In der Theorie hört sich Markttiming oft sehr verführerisch an: Durch die Voraussagen, in welche Richtung sich der Mark in Zukunft entwickeln wird, wollen Anleger, Fondsmanager und Vermögensverwalter die Tage mit den besten Renditen erwischen und jene mit den schlechtesten vermeiden.

Die folgende Abbildung zeigt jedoch die andere Seite der Medaille. Hohe Gewinne können, wie zum Beispiel am 24.03.2020 als der Dow Jones Industrial Index den höchsten Tagesgewinn seit 90 Jahren verzeichnete und damit die Basis für die beste Drei-Tages-Rally seit der Weltwirtschaftskrise mit einem Plus von 21 Prozent legte, schnell und unerwartet auftreten. Investoren, die diese Ereignisse falsch interpretieren, können zum falschen Zeitpunkt aus dem Markt austreten. Auch wenn dadurch nur wenige Tage versäumt werden – vor allem, wenn es sich dabei um die besten Tage handelt – kann dies die gesamte Strategie eines Markttimers vernichten. Der Versuch, vorauszusagen, welche Tage oder Wochen die höchsten oder niedrigsten Renditen bringen werden, kann für Investoren sehr kostspielig werden.

Den Markt zu timen, um eine positive Wertentwicklung des Portfolios zu generieren, widerspricht zudem der Tatsache, dass ein erheblicher Teil der Gesamtrendite über lange Zeiträume aus nur wenigen Tagen resultiert. Für Anleger ist es unwahrscheinlich, im Voraus die Tage mit hohen oder niedrigen Renditen zu ermitteln. Daher ist der vernünftigste Weg – auch in Zeiten starker Volatilität – weiterhin investiert zu bleiben, anstatt in Aktien anzulegen und rasch wieder zu verkaufen.

Entscheidend für Ihren Erfolg ist es, zu verstehen, dass die Tage mit den besten Renditen in der Regel zeitnah auf absolute Tiefstände folgen. Wenn Sie also in unruhigen Zeiten nicht diszipliniert bleiben, werden Sie zwangsweise diese guten Tage verpassen. Und wenn Sie diese Krisenphase für einen antizyklischen Kauf verwenden und diszipliniert an Ihrem Engagement festhalten, können Sie Ihre Rendite noch über die Marktrendite steigern.

Fazit

Denken Sie daran, wenn Sie über genügend Zeit verfügen, um schlechte Marktphasen durchzustehen, werden Sie in jedem Fall zu den Gewinnern am Kapitalmarkt gehören. Unabhängig von den vor uns liegenden Veränderungen gelten die Grundsätze für erfolgreiches Investieren weiter:

· Diversifikation über Anlageklassen und Regionen, um Risiken zu minimieren und die erwartete Rendite zu maximieren.

· Disziplin und eine langfristige Sicht auf die Marktentwicklung, um kurzfristiges Reagieren, egal ob aus Furcht oder aus Gier, zu vermeiden.

· Vermeiden, die Zukunft vorherzusagen, sondern dem eigen Investmentplan, der auf soliden wissenschaftlichen Erkenntnissen fußt, treu zu bleiben.

Anleger, die diesen Prinzipien folgen, werden langfristig gute Erfahrungen mit ihren Anlagen sammeln.

Nikolaus Reeder

Weitere Beiträge des Autors